#CRISIBANCHE #UBS #CREDITSUISSE. SI ESCLUDE UN EFFETTO DOMINO SULL’ITALIA.

Dopo Silvergate, Silicon Valley Bank e Signature, la crisi bancaria approda anche in Svizzera. Nella giornata di ieri è stato annunciato uno dei più grandi interventi di soccorso nel sistema bancario transalpino: UBS si fonderà con Credit Suisse attraverso uno scambio di azioni che costerà alla prima circa 3 miliardi di franchi (un’azione di Ubs per 22,48 azioni di Credit Suisse). L’operazione tra i due giganti elvetici è coordinata dal Consiglio Federale, dalla Banca Nazionale Svizzera e dall’Autorità di vigilanza Finma con l’intento di evitare un effetto domino dell’intero sistema bancario svizzero. Il salvataggio comporterà peraltro l’azzeramento del valore dei bond subordinati per un totale di 16 miliardi di euro prima ancora di intaccare il capitale delle azioni, creando un precedente piuttosto scomodo per cui gli obbligazionisti subordinati potrebbero essere sacrificati prima degli azionisti.

Si tratta con ogni probabilità dell’ennesimo crack che verrà maldigerito dal comune cittadino, a fronte di segnali pervenuti già negli ultimi mesi del 2022 quando l’Istituto ha realizzato un’importante politica di “cut costing” chiudendo diverse filiali sul territorio e liberandosi di circa 9.000 impiegati.

Ebbene, nonostante l’ipertrofia normativa formatasi nel corso degli anni, la vicenda offre l’assist per portare nuovamente al centro del dibattito la regolamentazione e la trasparenza della governance del sistema bancario, così come le possibili responsabilità penali interne alla gestione ordinaria.

Proprio nel caso Credit Suisse, la FINMA (The Swiss Financial Market Supervisory Authority) a suo tempo aveva avviato diversi procedimenti di enforcement nei confronti della Banca riscontrando rilevanti inadempienze gestorie e una “grave violazione della legge svizzera sulla vigilanza” in merito al compimento di azzardate operazioni di investimento (i casi Greensill Capital e Archegos Capital Management).

Perché escludere un possibile effetto domino sull’Italia?

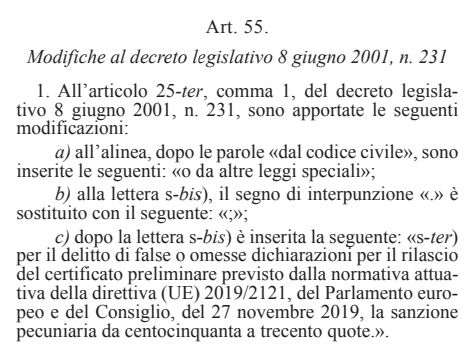

All’interno del nostro ordinamento si annoverano molteplici presidi tesi a garantire la trasparenza della governance interna e a prevenire la violazione della normativa di riferimento: dai reati finalizzati ad assicurare la correttezza delle informazioni societarie (false comunicazioni sociali ex art. 2621 c.c.), alle fattispecie commesse nei confronti delle Autorità di vigilanza (ostacolo all’esercizio delle funzioni delle autorità pubbliche di vigilanza ex art. 2638 c.c.). Senza dimenticare il conseguente coinvolgimento dell’ente ai sensi del D.lgs. 231/2001.

In conclusione, la promozione di una cultura aziendale improntata all’etica e alla trasparenza nella gestione ordinaria costituisce l’architrave indispensabile per evitare simili default nel settore bancario.